「暴落相場物語」

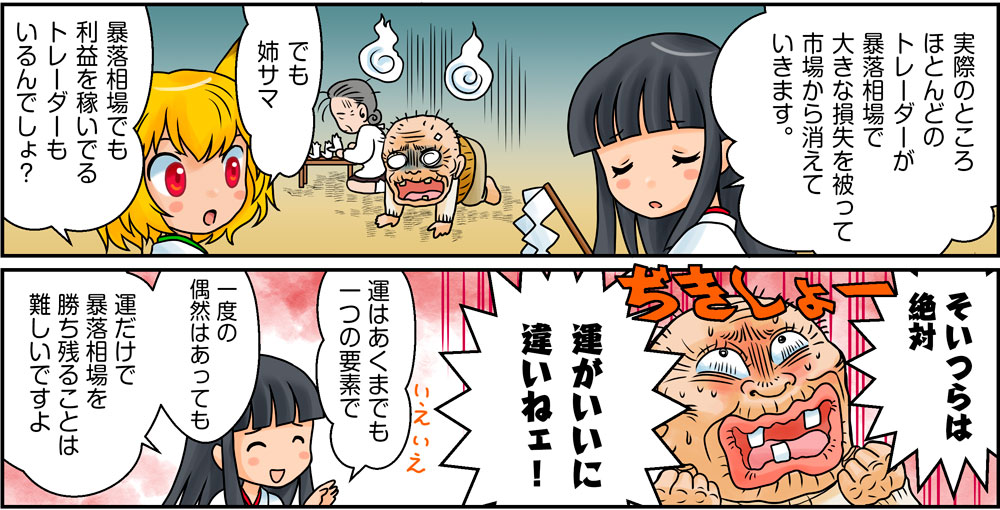

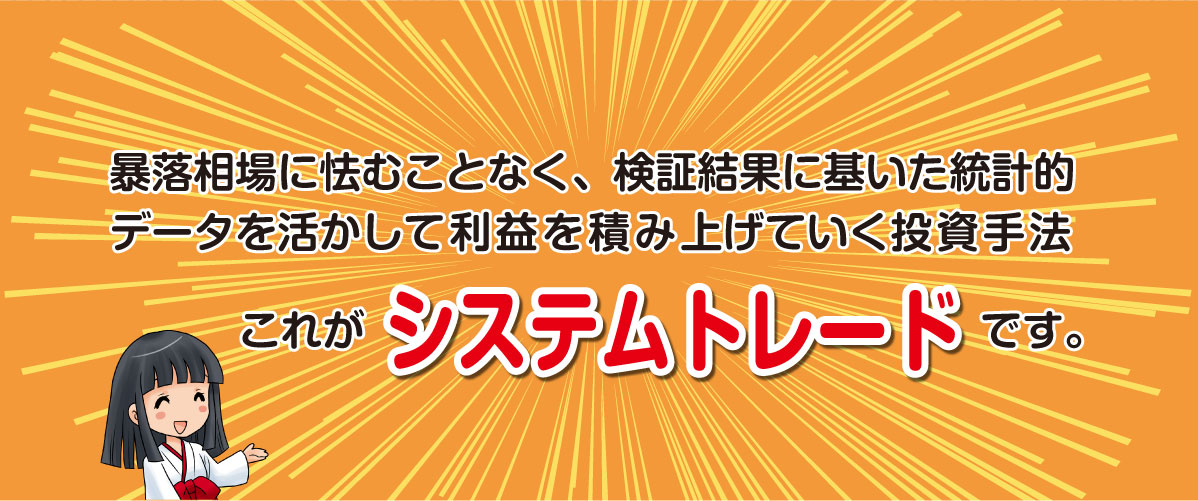

それは過去の相場と似たような状況において、利益をしっかりものにすることができる取引を 繰り返し行うことができる力のことを指します。

株システムトレードを無料でお試しできます。

まずはこちらをクリック!

それは過去の相場と似たような状況において、利益をしっかりものにすることができる取引を 繰り返し行うことができる力のことを指します。

株システムトレードを無料でお試しできます。

まずはこちらをクリック!

これはいかに経験を積んだ敏腕トレーダーであっても、決して例外ではありません。 では1銘柄ですら急落するかどうか分からないのであれば、より多くの銘柄が一斉に急落するような 暴落相場がいつ起きるのかを事前に把握することは、ほとんどのトレーダーにとってほぼ不可能に 近いものだということが分かります。

システムトレードを試してみませんか?

無料トライアル版はこちらをクリック!

このリーマンショック直後の2008/10/16には、日経平均はわずか1日で前日比率-11.41%も

下落しました。

1950年からの日経平均の年平均株価変動率は+11.84%程なので、この直前に株を買った投資家は

1年分の値動き位の強烈な下げをたった1日で食らった可能性があります。

例えば、日経平均を構成する主要な銘柄は軒並み下落しました。

また当日Stop安で引けた銘柄は、全2,892銘柄中131銘柄にも達し、約20銘柄に1つはStop安

という惨状でした。

| 銘柄 | 前日比率 |

|---|---|

| ファナック(6954) | -14.29% |

| ソフトバンク(9984) | -13.16% |

| トヨタ自動車(7203) | -9.32% |

| 日付 | 日経平均 暴落率 |

引け | 1日 | 3日 | 5日 | 10日 | 15日 | 20日 | サンプル数 |

|---|---|---|---|---|---|---|---|---|---|

| 2008.10.16 | -11.41% | -0.86% | +2.13% | +7.29% | 0.67% | -0.91% | +4.23% | -2.18% | 2,892 |

2000年代に起きた他の暴落局面で、Step1と同様に寄付きに全ての個別銘柄へ成行買いを 仕掛けたものとした場合、次の検証結果になります。

| 日付 | 日経平均 暴落率 |

引け | 1日 | 3日 | 5日 | 10日 | 15日 | 20日 | サンプル数 |

|---|---|---|---|---|---|---|---|---|---|

| 2008/10/16 | -11.41% | -0.86% | +2.13% | +7.29% | +0.67% | -0.91% | +4.23% | -2.18% | 2,892 |

| 2011/3/15 | -10.55% | -8.18% | -8.57% | +0.37% | +10.13% | +9.14% | +7.91% | +8.87% | 3,066 |

| 2008/10/10 | -9.62% | +0.36% | +11.16% | +7.53% | +10.54% | +3.90% | +12.51% | +11.27% | 2,968 |

| 2008/10/24 | -9.60% | -4.37% | -5.27% | -2.17% | +1.43% | +5.88% | +1.42% | -1.37% | 2,892 |

| 2008/10/8 | -9.38% | -4.46% | -6.05% | +2.23% | -1.11% | -0.53% | -2.12% | +4.36% | 3,031 |

| 2013/5/23 | -7.32% | -5.77% | -5.05% | -8.22% | -6.63% | -11.15% | -13.50% | -15.31% | 3,240 |

| 2008/11/20 | -6.89% | -1.91% | -3.98% | +0.68% | +1.05% | -1.72% | +2.22% | +3.17% | 2,831 |

| 2008/10/22 | -6.79% | -2.31% | -4.88% | -8.75% | -5.82% | +2.21% | -1.98% | -2.85% | 2,838 |

| 2001/9/12 | -6.63% | -0.47% | -1.43% | +1.88% | +2.06% | +2.39% | +8.24% | +9.13% | 2,428 |

| 期待値平均 | -3.11% | -2.44% | +0.09% | +1.37% | +1.02% | +2.10% | +1.68% | - | |

| 日付 | 下落銘柄率 |

|---|---|

| 2008/10/16 | 86.56% |

| 2011/03/15 | 95.20% |

| 2008/10/10 | 84.89% |

| 2008/10/24 | 80.30% |

| 2008/10/08 | 93.17% |

| 2013/05/23 | 95.64% |

| 2008/11/20 | 81.91% |

| 2008/10/22 | 80.88% |

| 2001/09/12 | 87.57% |

| 平均値 | 87.35% |

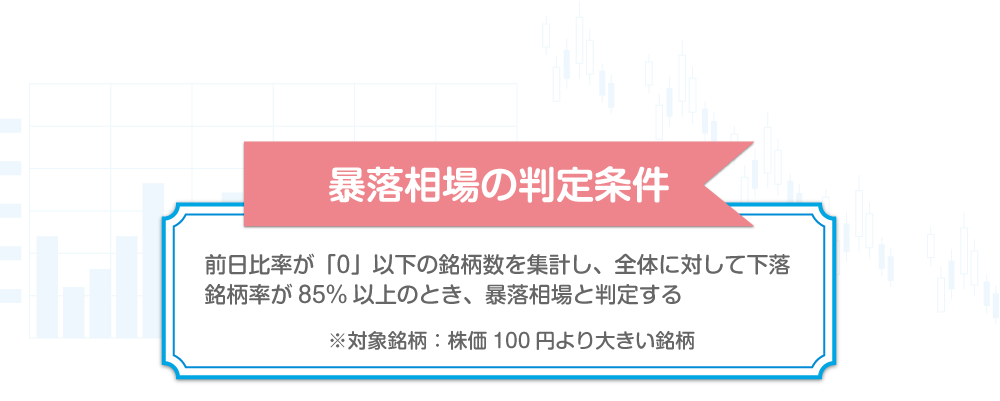

暴落相場の定義を前日比率で下落した銘柄率が85%以上になったら暴落相場と判定し、 仕掛け条件に従って買いを仕掛けるというルールとしていきます。

5日移動平均乖離率(終値)

5日移動平均乖離率(終値)

終値とMA5乖離率がどれ位かを表す指標です。

例えば、終値が1,000円で、終値で計算したMA5が1,100円のとき、【5日移動平均乖離率(終値)】は-9.1%となります。

(以下「MA5乖離率」とします)

「MA5乖離率」が、「◯%」以下の時

翌日寄成で買い

検証期間2000年1月4日-2017年11月30日

MA5乖離率の値を2.5%ずつの階層に分けて、保有日数ごとの検証結果を見ていきます。

| MA5乖離率 | 引け | 1日 | 3日 | 5日 | 10日 | 15日 | 25日 | サンプル数 |

|---|---|---|---|---|---|---|---|---|

| +20.0%~ | -2.92% | -2.22% | -3.54% | -4.32% | -5.13% | -5.33% | -6.32% | 24,155 |

| +17.5%~ | -1.35% | -1.16% | -1.93% | -2.26% | -2.64% | -2.43% | -3.05% | 10,482 |

| +15.0%~ | -0.96% | -0.87% | -1.45% | -1.56% | -1.39% | -0.88% | -1.11% | 17,497 |

| +12.5%~ | -0.96% | -0.57% | -1.05% | -1.23% | -1.07% | -0.78% | -1.01% | 30,281 |

| +10.0%~ | -0.41% | -0.44% | -0.74% | -0.91% | -0.77% | -0.43% | -0.31% | 56,547 |

| +7.5%~ | -0.20% | -0.19% | -0.41% | -0.51% | -0.25% | +0.16% | +0.49% | 121,323 |

| +5.0%~ | -0.07% | -0.05% | -0.18% | -0.22% | +0.01% | +0.29% | +0.69% | 325,167 |

| +2.5%~ | -0.01% | +0.06% | +0.06% | +0.09% | +0.27% | +0.55% | +1.04% | 1,127,813 |

| ±0.0%~ | +0.01% | +0.09% | +0.20% | +0.28% | +0.75% | +0.66% | +1.24% | 4,979,725 |

| -2.5%~ | -0.04% | 0.00% | +0.05% | +0.14% | +0.32% | +0.50% | +0.86% | 4,862,848 |

| -5.0%~ | -0.03% | +0.01% | +0.16% | +0.29% | +0.49% | +0.59% | +0.91% | 1,203,659 |

| -7.5%~ | +0.11% | +0.28% | +0.64% | +0.83% | +1.12% | +1.15% | +1.52% | 325,935 |

| -10.0%~ | +0.31% | +0.66% | +1.41% | +1.71% | +2.08% | +2.05% | +2.35% | 110,473 |

| -12.5%~ | +0.43% | +0.88% | +2.03% | +2.63% | +3.08% | +2.90% | +3.11% | 45,050 |

| -15.0%~ | +0.57% | +1.07% | +3.12% | +3.87% | +4.20% | +3.96% | +4.30% | 20,977 |

| -17.5%~ | +0.85% | +1.37% | +4.50% | +5.58% | +5.92% | +5.15% | +5.38% | 10,761 |

| -20.0%~ | +1.29% | +1.83% | +6.31% | +7.84% | +7.56% | +6.82% | +7.19% | 5,621 |

上記のマトリクス表は、「期待値マップ」といい、調べたい指標を階層ごとに分けて検証することで、期待値が高いパラメーターはどの辺りに隠れているのかを視覚的に把握することが可能なマップ表になります。

期待値マップを作ることで、その指標が持つ特性を直感的に掴むことができるという利点があります。

また期待値の高いところが極端に狭い部分に固まっていて、その周りの期待値が高かったり低かったりとまばらだった場合、過去の検証結果に過度に依存したカーブフィッティングの状態になっているのではという観点でもチェックできます。

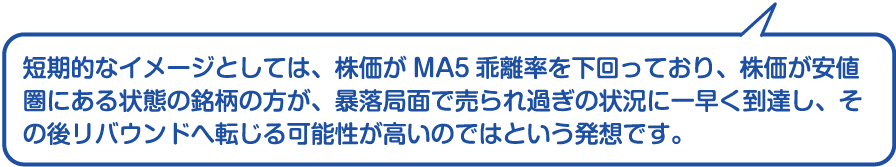

上記の検証結果を見ると、短期の値動きとして終値がMA5よりもかなり低い位置にある銘柄の方が、さすがに下げ過ぎではという意識からか反発しやすいということが分かります。

またMA5乖離率がプラスで高値圏にある銘柄は、暴落局面ではもっと下げるのではという不安からか、大きく崩れやすいようです。

「MA75乖離率」が、「◯%」以下の時

翌日寄成で買い

検証期間2000年1月4日-2017年11月30日

MA75乖離率の値を2.5%ずつの階層に分けて、保有日数ごとの検証結果を見ていきます。

| MA75乖離率 | 引け | 1日 | 3日 | 5日 | 10日 | 15日 | 25日 | サンプル数 |

|---|---|---|---|---|---|---|---|---|

| +20.0%~ | -0.10% | -0.03% | +0.09% | +0.26% | +0.71% | +1.10% | +1.65% | 803,350 |

| +17.5%~ | +0.03% | +0.06% | +0.23% | +0.43% | +0.89% | +1.38% | +2.16% | 208,119 |

| +15.0%~ | +0.03% | +0.07% | +0.26% | +0.44% | +0.90% | +1.37% | +2.15% | 279,947 |

| +12.5%~ | +0.03% | +0.07% | +0.24% | +0.44% | +0.94% | +1.39% | +2.13% | 377,693 |

| +10.0%~ | +0.04% | +0.08% | +0.26% | +0.45% | +0.90% | +1.30% | +2.07% | 510,642 |

| +7.5%~ | +0.03% | +0.07% | +0.23% | +0.40% | +0.82% | +1.23% | +1.97% | 687,729 |

| +5.0%~ | +0.02% | +0.05% | +0.18% | +0.32% | +0.70% | +1.06% | +1.75% | 922,089 |

| +2.5%~ | 0.00% | +0.03% | +0.13% | +0.24% | +0.52% | +0.84% | +1.49% | 1,223,770 |

| ±0.0%~ | -0.02% | +0.03% | +0.08% | +0.15% | +0.35% | +0.59% | +1.12% | 1,519,079 |

| -2.5%~ | -0.03% | +0.03% | +0.06% | +0.10% | +0.21% | +0.37% | +0.75% | 1,533,733 |

| -5.0%~ | -0.04% | +0.02% | +0.04% | +0.06% | +0.11% | +0.18% | +0.43% | 1,267,635 |

| -7.5%~ | -0.05% | +0.02% | +0.03% | -0.02% | +0.03% | +0.03% | +0.16% | 967,411 |

| -10.0%~ | -0.06% | +0.02% | +0.03% | +0.01% | -0.02% | -0.07% | -0.02% | 717,615 |

| -12.5%~ | -0.05% | +0.03% | +0.04% | +0.04% | -0.02% | -0.10% | -0.07% | 522,925 |

| -15.0%~ | -0.03% | +0.06% | +0.10% | +0.09% | +0.04% | -0.02% | +0.01% | 376,489 |

| -17.5%~ | -0.02% | +0.09% | +0.19% | +0.22% | +0.22% | +0.18% | +0.18% | 271,296 |

| -20.0%~ | 0.00% | +0.10% | +0.26% | +0.31% | +0.38% | +0.34% | +0.39% | 195,920 |

短期を判定したMA5乖離率とは違い、長期の値動きを判定したMA75乖離率が大幅に下回った場合では、期待値がそれほど高くないことが分かりました。

つまり株価が長期的な判断指標となるMA75より上にある状態から、急にMA5を大きく割り込んだような状態の銘柄は、暴落局面に巻き込まれて一時的に大きく下げた銘柄があるのではないかという考え方は有効かもしれません。

株システムトレードに挑戦してみませんか?

まずはこちらをクリック!

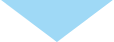

この売買ルールでは、前日比率マイナスの銘柄割合が85%以上に達した状況を暴落相場だと判定し、暴落相場の中で長期的には株価がある程度安定した位置にある銘柄が、短期で大きく下げている銘柄を狙うことになります。

そして一度仕掛けたら、暴落からリバウンドを狙って3日以上は保有するというルールになります。

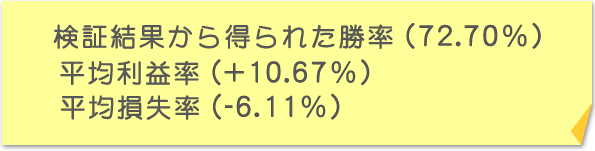

| 条件 | 取引回数 | 勝率 | 平均利益 | 平均損失 | 期待値 |

|---|---|---|---|---|---|

| 全期間/全銘柄 2000/1/4-2017/11/30 |

1531 | 72.70% | 10.67% | 6.11% | 6.09% |

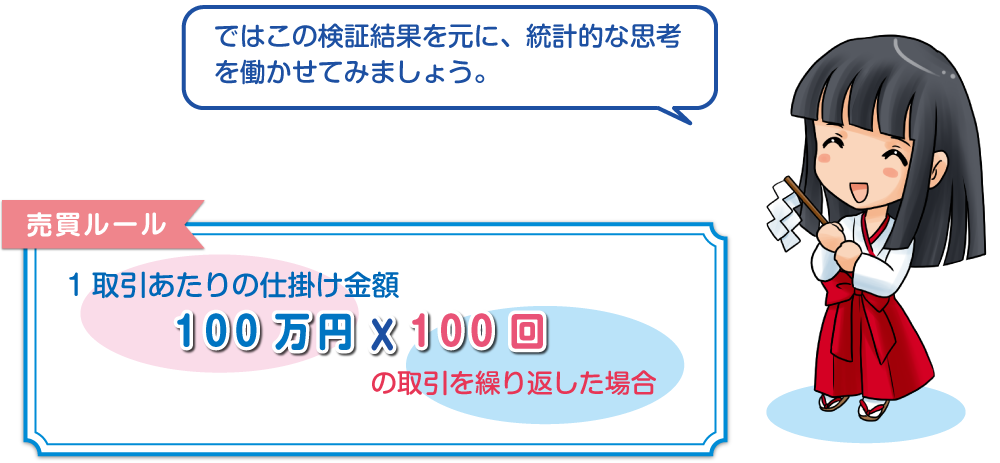

| 勝敗 | 72勝27敗 |

|---|---|

| 利益 | +768万円(100万円x10.67%x72勝) |

| 損失 | -165万円(100万円x6.11%x27敗) |

| 損益 | +603万円(利益・損失) |

株システムトレードを無料でお試しできます。

まずはこちらをクリック!

特に逆張りルールはシグナルが発生する時期が偏ることが多く、資金量が限られていると 実際には資金量の限界でほとんど仕掛けられないという状況も発生してしまいます。

以下の検証結果は、今回紹介した売買ルールで資金制約を考慮に入れた結果になります。

(運用資金500万円の場合)

| 条件 | 取引回数 | 勝率 | 平均利益 | 平均損失 | 期待値 |

|---|---|---|---|---|---|

| 全期間/全銘柄 2000/1/4-2017/11/30 |

405 | 69.14% | 11.88% | 7.73% | 5.83% |

全面安となるような局面では、仕掛けシグナルが同じタイミングで大量に発生するのに対し、

資金量には限界があるため、取引回数は大きく減少しています。

ただ期待値や勝率は非常に高く、暴落相場に備えた逆張りルールとして十分に有効性を発揮する

可能性があります。